炭素税の仕組みをわかりやすく解説!

「炭素税」という言葉を耳にする機会が増えてきました。

しかし、それらが一体何なのか、その仕組みや期待できる効果、また、企業としてどのように取り組むべきか、ご存知ない方も多いのではないでしょうか?

今回は炭素税について、ご紹介させていただきます。

■炭素税(カーボンプライシング)とは

炭素税とは、地球温暖化による環境破壊や資源の枯渇に対処するための税金のことです。

この炭素税について考えるとき、必要になるのが「カーボンプライシング」の概念で、日本語で、「炭素の価格付け」と呼ばれています。

なお、「カーボンプライシング(炭素の価格付け)」とは、二酸化炭素(CO2)排出に対して価格付けし、市場メカニズムを通じて排出を抑制する政策のことで、その代表的な制度として「炭素税」があります。

ご存知のとおり、以前に比べ日本では気温が40℃を超える日数が増え、50年に一度といわれる豪雨も急激に増えています。

海外でも、カリフォルニアやオーストラリアの山火事、ヨーロッパの異常高温など、明らかに気候変動の影響が現れています。

気候変動の影響は水、食料、伝染病など生活の基盤にも及び、このまま何も対策をしないままでいると2050年には、全世界で10億人の人々が現在の住居地を追われ、多くの国が政情不安に陥るという指摘もあり、世界ではその対応策が求められています。

つまり、炭素税導入の目的は、その対応策のひとつでもあり、そのアプローチとして、地球温暖化による環境破壊や資源の枯渇に影響する化石燃料(石炭・石油・天然ガス)に、炭素の含有量に応じて税金を課し、化石燃料やそれを利用した製品の製造・使用の価格を引き上げることで需要を抑制し、環境資源の浪費を抑え、二酸化炭素の排出削減につなげることにあります。

■炭素税の仕組み

続いて、炭素税の仕組みですが、簡単に申し上げますと、「二酸化炭素(CO2)を排出すれば、その排出量に応じて税金がかかる」仕組みになっています。

実は、すでに日本国内では、2012年から炭素税の一種として二酸化炭素(CO2)排出量に応じて、原油やガスなどの化石燃料の輸入業者らに課税する地球温暖化対策税(温対税)が導入されており、その税額は1トンあたり289円になっています。

ちなみに、海外諸外国のその税額はスウェーデンでは約15,000円、フィンランド約8,000円、フランス約5,500円、デンマーク約3,000円ですので、例えば、電力使用に伴うCO2排出量が年間500トンあったとすれば、日本とスウェーデンとの違いは以下のようにみることができます。

289円の場合 : 289円×500トン= 144,500円/年間の税額

15,000円の場合:15,000円×500トン=7,500,000円/年間の税額

約51倍の差です。

このように比較すると、日本と海外との炭素税に、ずいぶん差があることが分かるかと思います。

余談ではありますが、フィンランドは、1990年に世界初の炭素税を導入し、1997年及び2011年に実施されたエネルギー税制改革では、所得税の減税や企業の社会保障費削減による税収減の一部を、炭素税収により補填しています。

話は戻りますが、課税水準(税額や税率など)をいきなり欧州並みにすると、社会や経済への影響が大きくなる為、当初は低く抑えつつ、段階的に引き上げる方針を明示することで、企業の計画的な脱炭素化への取り組みを促そうとする動きがあります。

また、経済界には国際競争力への影響などの懸念があるため、化石燃料を使わない技術への代替が難しい業界などは税の減免や還付措置を行うであったり、税収は脱炭素政策に活用することであったり、企業の技術革新を後押しし、経済成長につなげようとしています。

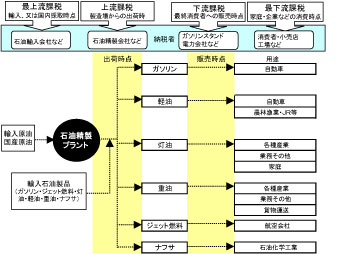

なお、炭素税の仕組みにおいて、現在検討されている課税段階は以下の4つのパターン、若しくはそれぞれの組み合わせのようです。

・上流課税:化石燃料の採取、輸入時に課税する

・中流課税:化石燃料製品の製造所から出荷する時点で課税する

・下流課税:化石燃料製品を、工場、オフィス、家庭等に供給する時点で課税する

・最下流課税:最終製品が最終消費者に供給される時点で課税する

また、課税水準については、最初から高い課税水準に設定すると社会的な影響が大きいため、低い課税水準からスタートし、段階的に引き上げていくことが検討されています。

■炭素税導入で期待できる効果

令和5年以降の税制改正において、炭素税導入に向けた動きが活発化しているいま、気になることは「炭素税の導入が、地球温暖化対策としての効果が期待できるのか?」という点です。

その点で考えると、現在考えられている炭素税導入で期待できる効果は、以下の3点といわれています。

1. 製品価格インセンティブ効果

2. 社会への効果

3. 環境対策財源への効果

まず、ひとつめの「製品価格インセンティブ効果」ですが、それについては、炭素税の本格導入によって製品価格が上昇すれば、その製品が持つ競争力は低下しかねなく、より魅力ある製品や商品、より炭素税のかからない(製造過程で二酸化炭素排出量が少ない)製品開発と、流通ルートの開拓につながっていきます。

よって、それぞれの企業には炭素税を削減すればするほど、経済的なメリットが生まれることになるのです。

ふたつめの「社会への効果」とは、実際に炭素税が導入されれば、以前に導入された消費税のように、社会で大きな話題になります。

つまり、一般的にはより多くの人が、炭素税を減らそうと、二酸化炭素削減に向け、より具体的な行動(購買行動など)につながることが想定されます。

最後にみっつめの「環境対策財源への効果」とは、炭素税によって税収が増えれば、環境対策に必要な財源の確保にもつながるということです。

なお、その財源によって、今後さらなる省エネ促進や再生可能エネルギーの普及・開発など、環境保全費用として活用されます。

例えば、リチウムイオン電池などの低炭素技術を開発する産業の発展や、中小企業や公共施設への省エネ設備や再生可能エネルギー導入の推進といった政策が図られています。

日本では、このような炭素税の導入や環境保全対策を進めることで、2050年までに温室効果ガスの排出量を実質ゼロにすることを目標としています。

■炭素税導入に備え企業が取り組むべきこと

世界は本気で気候変動対策が講じられ、また、炭素税導入が注目されているのですが、その導入にあたって、企業が取り組むべきことは、『自社の事業活動により排出するCO2をゼロにしていくことであり、自社の製品などを脱炭素化に貢献するビジネスに転換すること』です。

自社の事業活動の脱炭素化は、いわば「取引のパスポート」になろうとしています。

例えば、アップル社(米国)は2030年までにサプライチェーン全体の脱炭素化を目指すと発表しました。

これは、アップル社に部品を納入するすべての企業に対して電力の100%再生可能エネルギー化などの脱炭素経営を求めることです。

当然、日本のメーカーもこれに対応出来なければサプライチェーンから外されます。

このような動きが世界的な潮流になっています。

これまで、製品は価格や品質で評価されていましたが、これからはCO2排出という新しい評価基準が加わります。

まさに、地球温暖化によるゲームチェンジが起きているのです。

最後に、企業が取り組むべきことで、『自社の事業活動により排出するCO2をゼロにしていくことであり、自社の製品などを脱炭素化に貢献するビジネスに転換すること』とご紹介しましたが、具体的に最も効果があるのは、「再生可能エネルギーの導入」といえます。

また、再エネ導入のなかで一番のオススメは、自家消費型太陽光発電の導入です。

企業の取り組み事例からも言えることですが、自家消費型太陽光発電の導入は、企業の脱炭素への取組みだけでなく、BCP対策や電気代削減などの様々なメリットがありますので、やはり、最もオススメしたい取り組みです。

ぜひ、皆様もその取組みとしての自家消費型太陽光発電の導入をご検討ください。

最後までお読みいただきありがとうございました。