【最新】中小企業で活用できる優遇税制をわかりやすく解説!

今回は、再エネ設備の導入の際に中小企業で活用が可能な、優遇税制についてご説明いたします。

中小企業経営強化税制

「中小企業経営強化税制」は、令和6年度末まで適用が延長された優遇税制措置です。

この優遇税制は、以下の類型に分類される設備投資をしたときに、活用することができます。

・生産性向上設備(A類型)要件:生産性が旧モデル比平均1%以上向上する設備

・収益力強化設備(B類型)要件:投資収益率が年平均5%以上のパッケージ投資

・デジタル化設備(C類型)要件:遠隔操作、可視化、自動制御化のいずれかを可能にする設備

・経営資源集約化設備(D類型)要件:修正ROA又は有形固定資産回転率が一定以上上昇する設備

中小企業経営強化税制では資本金に応じて対象となる要件が異なります。

・資本金3,000万円以下の法人及び個人事業主:即時償却又は10%の税額控除

・資本金3,000万円超~1億円以下の法人:即時償却又は7%の税額控除

即時償却と税額控除のどちらを選択するかは、自社の経営状況を踏まえての判断が必要です。

| メリット | デメリット | |

| 即時償却 | すぐに大きな節税効果を得ることができる | 支払う必要がある総税額は変わらない |

| 税額控除 |

長期的に節税効果を得ることができ、 |

すぐに節税効果を得ることができない |

この優遇税制は、自家消費型太陽光発電システムや蓄電池システムを導入する際にも活用可能です。

こちらの優遇税制を活用して太陽光発電設備を導入する場合は「完全自家消費型」もしくは「余剰売電型(自家消費率50%以上)」のどちらかの条件を満たす必要があります。

それでは太陽光発電の導入で活用できるA類型とB類型について詳細を見ていきましょう。

生産性向上設備(A類型)の概要

■要件

・一定期間内に販売されたモデル

・生産性が旧モデル比平均1%以上向上する設備

■対象設備

・機械装置(160万円以上)

・測定工具および検査工具(30万円以上)

・器具・備品(30万円以上)

・建物付属設備(60万円以上)

・ソフトウェア(70万円以上)

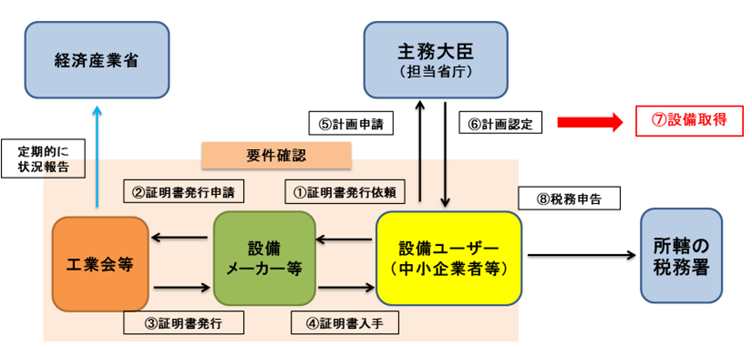

■申請方法

①設備ユーザーは、当該設備を生産した機器メーカー等(以下「設備メーカー」)に証明書 の発行を依頼してください。

②依頼を受けた設備メーカーは、証明書及びチェックシートに必要事 項を記入の上、当該設備を担当する工業会等の確認を受けてください。 (注)設備の種類ごとに担当する工業会等を定めております。詳しくは中小企業庁ホームページを ご参照ください。http://www.chusho.meti.go.jp/keiei/kyoka/

③工業会等は、証明書及びチェックシートの記入内容を確認の上、設備メーカーに証明書を発行してください。

④工業会等から証明書の発行を受けた設備メーカーは、依頼があった設備ユーザーに証明書 を転送してください。

⑤・⑥ 設備ユーザーは、④の確認を受けた設備を経営力向上計画に記載し、計画申請書及び その写しとともに④の工業会証明書の写しを添付して、主務大臣に計画申請します。主務 大臣は、計画認定書と計画申請書の写しを設備ユーザーに交付します。

⑦・⑧認定を受けた経営力向上計画に基づき取得した経営力向上設備等については、税法上 の他の要件を満たす場合には、税務申告において税制上の優遇措置の適用を受けることが できます。税務申告に際しては、納税書類に④の工業会証明書、⑤の計画申請書及び⑥の 計画認定書(いずれも写し)を添付してください。

収益力強化設備(B類型)の概要

■要件

・投資収益率が年平均5%以上の投資計画に係る設備

■対象設備

・機械装置(160万円以上)

・測定工具および検査工具(30万円以上)

・器具・備品(30万円以上)

・建物付属設備(60万円以上)

・ソフトウェア(70万円以上)

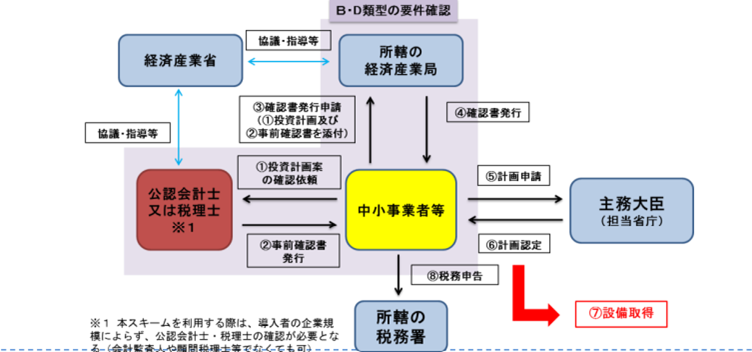

■申請方法

①・②申請書に必要事項をご記入いただき、必要書類(当該申請書の裏付けとなる 資料等)を添付の上、公認会計士又は税理士の事前確認を受けてください。 公認会計士又は税理士は申請書と裏付けとなる資料に齟齬がないか等を確認し、「事前確 認書(様式2)」を発行します。

③・④申請者は、必要に応じて申請書の修正等を行った上で、②の事前確認書を添付の上、 本社所在地を管轄する経済産業局に、事前にご連絡(予約)をした上で、申請書の内 容が分かる方が申請書をご持参・ご説明ください。

⑤・⑥ 申請者は、④の確認を受けた設備について経営力向上計画に記載し、計画申請書及び その写しとともに④の確認書及び確認申請書(いずれも写し)を添付して、主務大臣に計 画申請します。主務大臣は、計画認定書と計画申請書の写しを申請者に交付します。 ⑦・⑧ 認定を受けた経営力向上計画に基づき取得した経営力向上設備等については、税法上 の他の要件を満たす場合には、税務申告において税制上の優遇措置の適用を受けることが できます。税務申告に際しては、⑤の申請書及び⑥の認定書(いずれも写し) を添付してください。

⑨ 計画認定後、B類型の場合は投資計画に関する実施状況報告を、D類型の場合は事業の承継 報告及び事業承継等に関する状況報告を、決められた期間提出する必要があります。詳細は、 下記中小企業庁ホームページをご確認ください。

B類型での申請の場合、公認会計士または税理士に事前に確認を行う必要があります。

さらに国に対しても確認の申請を行う必要があります。

これらの確認や申請の手間が必要であるという点から、B類型よりもA類型での申請の方が手間を抑えることができるのでおすすめです。

中小企業経営強化税制は認定期限が令和6年度末となっています。

そのため締め切りまで時間があると思わずに、できるだけ早く申請しましょう。

中小企業投資促進税制

「中小企業投資促進税制」も上記の優遇税制と同様、令和6年度末まで適用予定の優遇税制措置です。

企業が一定の金額以上の機械及び装置・測定工具及び検査工具・ソフトウェアを導入した場合に、30%の特別償却もしくは7%の税額控除を受けることが可能です。

「中小企業投資促進税制」も対象となる企業の資本金によって活用できる措置内容が変わります。

・資本金3,000万円以下の法人及び個人事業主:30%の特別償却又は7%の税額控除

・資本金3,000万円超~1億円以下の法人:30%の特別償却のみ

参考:https://www.chusho.meti.go.jp/zaimu/zeisei/2014/tyuusyoukigyoutousisokusinzeisei.htm

【新設】生産性向上や賃上げに資する中小企業の設備投資に関する固定資産税の特例措置

赤字企業を含めた中小企業の設備投資に伴う負担を軽減する固定資産税の特別措置が新設されました。

■対象

市町村から先端設備等導入計画の認定を受け、かつ、資本金1億円以下等の税制上の要件を満たす中小企業。

■要件

3~5年の計画期間における労働生産性が年平均3%以上向上する等、基本方針や市町村の導入促進基本計画に沿ったものであること。

■対象設備等

| 設備の種類 | 最低価額要件 | 投資利益率要件 |

| ①機械及び装置 | 160万円以上 |

投資利益率が年率5%以上の投資計画に記載された設備 |

| ②測定工具及び検査工具 |

30万円以上 |

|

| ③器具備品 |

30万円以上 |

|

| ④建物附属設備 |

60万円以上 |

■特例措置

固定資産税(通常、評価額の1.4%)

・計画中に賃上げ表明に関する記載なし:3年間、課税標準を1/2に軽減

・計画中に賃上げ表明に関する記載あり:以下の期間、課税標準を1/3に軽減

①令和6年3月末までに設備取得:5年間

②令和7年3月末までに設備取得:4年間

■適用期限

2年間(令和7年3月31日までに取得したもの)

カーボンニュートラルに向けた投資促進税制

こちらは令和5年度末、つまり2024年3月末までに事業供用する設備投資が対象となります。

産業競争力強化法の計画認定制度に基づき、

①大きな脱炭素化効果を持つ製品の生産設備、

②生産工程等の脱炭素化と付加価値向上を両立する設備の導入に対して、

最大10%の税額控除又は50%の特別償却が措置されます。

エネルギー管理設備の導入で使えるのは

②の「生産工程等の脱炭素化と付加価値向上を両立する設備導入」となります。

炭素生産性(付加価値額/エネルギー起源CO2排出量)によって、税額控除の内容が変わります。

<炭素生産性の相当程度の向上と措置内容>

3年以内に10%以上向上:税額控除10%又は特別償却50%

3年以内に 7%以上向上:税額控除 5%又は特別償却50%

参考:https://www.meti.go.jp/policy/economy/kyosoryoku_kyoka/jigyo-tekio.html

2023年7月時点で経済産業省に掲載されている、こちらの優遇税制の認定案件は計119件となっています。

→事業適応計画認定案件

優遇税制を活用すれば、初期費用が高額な点で悩んでいた太陽光発電設備を、お得に導入することができます。

自家消費型太陽光発電設備を導入すれば、発電した電気を自社で活用することによって、電力会社から購入する電気の量を減らすことができるため、電気代の削減を行うことができます。

自社で導入した場合の電気代の削減効果を見てみたい方は、ぜひ一度お問い合わせください。